值得一提的是,从这一季度开始,阿里集团采用新的组织治理架构,六大业务集团与其他业务公司在业务运营上均高度独立。因此,阿里云的收入包括了来自生态体系内外客户的收入。

阿里云的整体表现可被概括为:收入增长缓慢,但利润增长翻倍。

昨天,阿里巴巴发布了截至2023年6月30日止的季度(2024财年第一季度)财报,这也是阿里集团“1+6+N”组织变革后的首份季度业绩。

今年3月28日,阿里宣布启动“1+6+N”组织变革,被看作是阿里成立24年以来最重要的一次调整。

阿里巴巴集团设立阿里云智能、淘宝天猫商业、本地生活、菜鸟、国际数字商业、大文娱等六大业务集团和多家业务公司,并分别建立各业务集团和业务公司的董事会,实行各业务集团和业务公司董事会领导的CEO负责制。

阿里的调整即将结束。这是张勇最后一次以阿里巴巴集团董事会主席兼CEO的身份参加财报电话会议。9月10日之后,张勇将卸任该职位,专职于阿里云智能集团董事长兼CEO。

阿里云也成为了财报电话会议的重心。在提问环节的7个问题中,有3个与阿里云相关。

从业绩表现来看,阿里云交出的答卷可以总结为以下三点:

收入增速重回正增长,结束了过去连续6个季度的增速下滑;

从收入体量来看,2023年上半年阿里云收入已经被天翼云反超;

AI大模型带来的增量机会还未充分释放。

无论对于阿里云还是张勇,这份季度财报都是一个不错的开端,但阿里云也面临强力竞争,以及AI驱动增长的不可预测性。

1.高利润与低增长

截至2023年6月30日止,阿里云智能集团的总收入为人民币251.23亿元(34.65亿美元),去年同期收入为241.27亿元,同比增长4%;经调整后的息税前利润为3.87亿元(约合5300万美元),去年同期利润为1.88亿元,同比增长106%。

。

值得一提的是,从这一季度开始,阿里集团采用新的组织治理架构,六大业务集团与其他业务公司在业务运营上均高度独立。因此,阿里云的收入包括了来自生态体系内外客户的收入

阿里云的整体表现可被概括为:收入增长缓慢,但利润增长翻倍。

利润的高增长不在于开源而在于节流,这与阿里云的核心PaaS产品钉钉密切相关。2020年9月,阿里实行“云钉一体”战略,将钉钉并入阿里云。钉钉在本季度财报中首次单独披露,但并未公布收入情况。

疫情以来,免费的钉钉在教育、办公等领域积累了大量用户。根据QuestMobile的数据,按2023年3月的月度活跃用户计算,钉钉是中国最大的商务效率移动应用程序。

但海量用户也给阿里云的带宽、存储等资源带来了很大的成本压力。到了今年,线下活动恢复,市场对钉钉的需求回到正常水平。阿里云表示,与去年同期相比,钉钉使用的正常化导致租用和带宽成本降低。这是阿里云利润高增长的原因。

阿里云的收入同比增长了4%。阿里云表示,从产品角度出发,增长由存储、网络、人工智能计算相关产品所带动,部分被内容分发网络需求同比恢复常态化所抵销;从客户群体角度出发,增长是由金融服务、教育、电力和汽车行业收入所驱动,部分增长被主动管理项目式云服务收入的举措所抵销。

虽然4%的增速依然较低,但阿里云已经结束了连续6个季度的收入增速下滑。在上一季度,阿里云收入同比下滑2%,这是阿里云历史上的首次负增长。

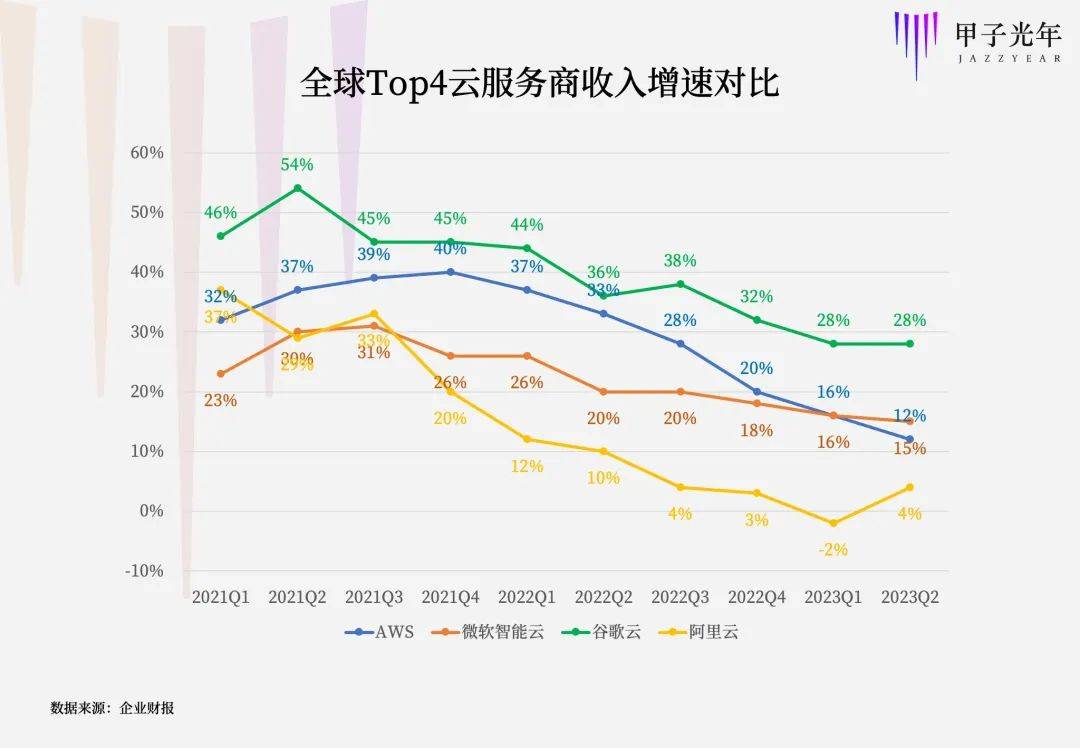

近两年,全球云服务商收入增速下滑是一个共同趋势,但与海外AWS、微软智能云、谷歌云三大云巨头相比,阿里云的收入增速要低一个量级。在今年第二季度,AWS与微软智能云的增速仍然保持在10%以上,谷歌云的增速更是高达28%。

全球化不仅是阿里集团的核心战略之一,也是阿里云的重要战略。但在全球市场,阿里云的市场份额正在遭遇严峻挑战。

近期,行业研究机构IDC发布2022年全球云计算追踪数据,根据IaaS市场份额数据,全球前三名云服务商依次为亚马逊、微软、阿里云,阿里云以6.2%的份额位居全球第三。此前,另一家行业研究机构Gartner发布的2022年全球云计算IaaS市场份额数据,阿里云也是位列前三。

但实际上,云计算的竞争早已不止于IaaS,而是IaaS+PaaS+SaaS全栈产品的竞争。谷歌云在本季度的收入为80.31亿美元(阿里云34.65亿美元),无论是收入还是增速都远远高于阿里云,在国际市场的市场份额超过阿里云只是时间问题。

2.政企市场的挑战

阿里云在国内市场的低增长有很多因素,既有阿里云历经多年快速发展后主动调整收入结构,追求高质量发展带来的阵痛,也有市场和客户构成变化带来的客观影响。

比如,上一季度中,某单一互联网行业大客户在海外业务中自建基础设施而逐渐不再使用阿里云,给阿里云贡献的收入比去年同比下降41%。这一季度,阿里云仍在消化这些影响。而在疫情之后,远程办公、在线教育、线上观看视频等需求的减少,也是影响阿里云增速的重要因素。

从整体的云计算市场增速来看,中国企业在云基础设施的支出,与美国同业相比依旧偏低。根据美国国家软件与服务公司协会(NASSCOM)2019年的报告,中国云服务支出仅占IT总支出的2.7%,而全球最大的云市场美国的IT支出的11.4%用于公共云服务。

对于阿里云而言,低增长的重要原因,在于在政企市场的折戟。

过去两年,随着互联网行业对云计算的需求逐渐饱和,政企市场成为云服务商的兵家必争之地,而在这一市场,华为云以及新兴的运营商云、国资云,成为了比阿里云更有竞争力的玩家。

昨天,与阿里云一同发布财报的,还有移动云。这样一来,三大运营商的云业务数据也全部公布。对比来看,阿里云2023年上半年收入已经被天翼云超越,移动云收入也已经逼近。