“异军突起”的网红大米引发市场较大争议 十月稻田的成长轨迹离不开互联网。

十月稻田集团股份有限公司(以下简称“十月稻田”)于今日正式以“09676”为股票代码在港交所主板挂牌上市。

这家从事厨房主食食品的企业,主要销售大米和杂粮等产品,近年来通过电商渠道实现快速发展。

招股书数据显示,从2019年至2022年,在天猫、京东等综合性电商平台,十月稻田连续4年霸榜类目销售额第一,市场份额达到第二名的2.7倍。

创始人王兵也直言,“十月稻田是跟着中国互联网发展起来的。”

不过与此同时,过度依靠线上渠道,也让十月稻田被贴上了“网红大米”的标签。企业面临业务较单一、抗风险能力低等风险。此外,上市前实控人巨额分红也引发了市场较大争议。

二级市场表现来看,截至发稿,十月稻田报每股17.78港元,较发行价上涨15.76%,总市值为189.92亿港元。

(一)

“异军突起”的网红大米

十月稻田的创始人王兵,来自辽宁沈阳。

2005年,王兵与妻子赵文君创立了沈阳信昌粮食贸易有限公司,最开始只涉足销售环节,此后业务从东北转至北京。

2011年,王兵赵文君夫妇创立十月稻田公司,如今十月稻田已有三大品牌,分别是定位大众市场的“十月稻田”、定位中高端市场的“柴火大院”,及追求性价比的“福享人家”。

从企业营收规模来看,招股书显示,2020年至2022年,十月稻田的收入分别为23.27亿元、35.98亿元及45.33亿元;年复合增长率为39.6%。

据弗若斯特沙利文资料,以收入计算,在大米、杂粮、豆类及籽类行业综合性电商平台中,2022年十月稻田市场占有率达14.2%,是综合性电商平台上大米杂粮类销售规模最大的公司。

十月稻田之所以能在较短时间内异军突起,得益于企业在“产品+渠道+营销”上的良好布局。

首先在产品上,十月稻田聚焦小包装产品。

此前,国内市场上,大米销售大多以散装或者大包装(25Kg到50Kg)的形式售卖,这样的包装不仅不美观也容易产生大米变质。

于是王兵嗅到了其中的商机,认为小包装产品,可以较好满足小家庭及单身人士对高品质大米的追求。

此后,十月稻田推出了“十月稻田”和“柴火大院”品牌,都以小包装为主,一般不超过25公斤,在外包装设计上也十分鲜明具有创意,品牌主打高端精致大米,做差异化市场。

其次在渠道与营销方面,十月稻田抓住了线上电商红利。

2011年,王兵创立“十月稻田”及“柴火大院”品牌后,便与京东展开合作,开始将小包装大米搬到线上销售。

此后,十月稻田又陆续签约天猫、1号店、苏宁等多个品牌,通过线上渠道快速成长。

而在营销方面,十月稻田也非常擅长利用网红、热点事件等进行线上整合营销。

招股书显示,截至2023年3月31日,十月稻田与多个平台超过4000位KOL和KOC建立合作,其中超过500位的粉丝人数超过百万。

此外,2021年,十月稻田曾推出《乡村爱情》联名款大米,在抖音、微博等平台引发热议;2022年,世界滑雪冠军徐梦桃与十月稻田签约,成为其首位品牌代言人。

通过在电商渠道的一套组合拳,十月稻田最终实现了线上业绩的快速增长。

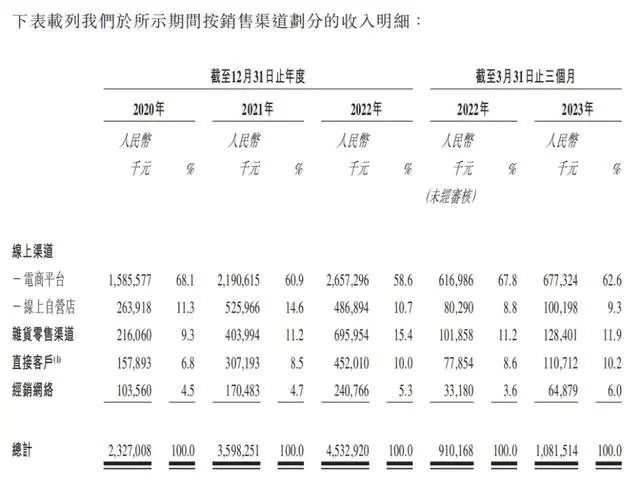

招股书显示,2020-2022年,十月稻田线上渠道(电商平台和线上自营店)收入占比分别为79.4%、75.5%和69.3%。

而大力布局营销也直观地反映在了企业的财务报表上。

招股书显示,2022年,十月稻田的销售及经销开支为3.15亿元,其中仅平台服务费(主要指电商平台就技术支援、营销及推广活动收取的费用)一项,就高达1.32亿元。

总的来说,十月稻田的成功,在于把传统的大米,做成了更适合年轻人的产品形态,并放在了行业龙头忽视的线上渠道进行售卖,最终“网红”大米也成功出圈。

(二)

“成长性”成最大考验

十月稻田的成长轨迹,离不开互联网。不过当一个品牌被贴上“网红”标签时,市场往往也会考虑其品牌的成长性。

对于十月稻田来说,一方面,国内厨房食品的线上赛道规模相对受限,另一方面,线上红利也可能随之消退,这都让十月稻田的线上之路倍感压力。

首先,就市场空间看。

根据弗若斯特沙利文数据,2022年十月稻田综合性电商平台的市场份额为14.2%。当年十月稻田线上收入为31.44亿元,算下来,2022年厨房主食食品的线上市场规模仅为221.34亿元。

由此可见,目前国内厨房主食食品市场空间并不算大,过于依赖线上渠道的十月稻田,也难以通过规模化获取更高的利润。

而事实上,我国厨房食品更多的销售渠道依然集中在线下市场。

根据中商产业研究院数据,2022年我国厨房食品市场中,从销售渠道来看传统渠道(粮油批发店及传统农贸市场等)、商超渠道的销售占比分别为80.2%、12.6%;而线上渠道市场占有率仅为2.7%。

其次,从十月稻田的招股书数据,品牌的线上红利消退也有迹可循。

招股书显示,2020年到2022年,十月稻田的营收分别是23.27亿元、35.98亿元和45.33亿元;营收增速开始明显放缓,从2021年的54.6%下降至2022年的26%。

其中,在2020年至2022年,十月稻田线上自营店营收分别为2.64亿元、5.26亿元和4.87亿元,在2022年,该部分收入不增反降。

此外,或许是为了走量促销,营收增速放缓的同时,十月稻田的平均价格也有所下滑。

招股书显示,其核心产品大米平均售价从2020年的7.3元/公斤下降至2021年的6.1元/公斤,2022年维持在此价位,但整体降幅依然达到16.45%。

总的来说,虽然近年来十月稻田也在朝着全渠道布局,但线上渠道依然是十月稻田赖以生存的基本盘,如果这个根基不稳,后期或许很难讲出新故事。

此外,红星资本局注意到,十月稻田的产能利用率也一直很低。

招股书显示,2020年-2022年,十月稻田的产能利用率分别为66.3%、59.3%和51.4%,呈现逐年走低趋势。面对不佳的产能利用率,如何提高销量或许也是十月稻田的当务之急。

(三)

上市前的大额分红

从十月稻田实际经营情况来看,虽然营收在近年实现一定增长,但企业依然处于亏损状态。

招股书显示,2020年-2022年十月稻田实现净利润分别为1397.4万元、-1.73亿元、-5.64亿元;近两年合计亏损高达7.37亿元。

企业面临巨额亏损,钱都花哪儿去了呢?

招股书显示,2020年十月稻田行政开支为3878万,2021年为2.72亿,而到了2022年这项费用飙升到了8.58亿。关于2022年行政开支的大幅增长,原因在于2022年企业进行了股份奖励6.91亿元。

而这份“巨额奖励”,给到的正是创始人王兵和赵文君夫妇,这部分也作为了股份支付计入了管理费用。

其实从招股书也不难看出,十月稻田是典型的“家族企业”,王兵家族持股比例达到了70%,王兵夫妇持股32%左右,而企业管理层大多数也都是王兵夫妇的亲戚。

此外,值得一提的是,在IPO前,十月稻田还进行了2次大额分红。

第一次是在2020年首次融资前,分红0.5亿元,为王兵和赵文君家族获得;第二次是2022年分红2亿元,按70%的股权比例计算,有1.4亿元分给了王兵和赵文君家族。

值得注意的是,招股书显示,2022年公司的融资活动所得现金为1.51亿元,主要来自于银行,部分用于抵消已付股东股息。也就是说当时并不宽裕的十月稻田,通过向银行借钱来向股东分红。

此外,截至2022年年底,十月稻田的总资产是30.63亿元,总负债为31.69亿元,属于资不抵债,存在较高的财务风险。

小结

十月稻田,靠着“线上、小包装、精品化”成功杀入市场。但进入资本市场后,面对线上红利被挤压,线下市场难拓展,企业急于讲出一个新故事。只不过,创始人多次从企业拿走高额分红,也不免让市场对十月稻田融资的目的产生质疑。

红星新闻记者 刘谧